本周,深圳发布重磅文件,首次提出以大胆资本引领创投机构投早投小投硬科技,并支持国资基金大胆试错;此外,武汉发布江城产业投资基金,首期规模120亿元,力争通过3-5年时间,将规模做到500亿元,带动1000亿元产业集群。

深圳首提“大胆资本”

近日,深圳发布《深圳市促进创业投资高质量发展行动方案(2024-2026)(公开征求意见稿)》(以下简称《行动方案》),记者注意到,其中包含7个部分20余条措施,首次提出大胆资本,指出以大胆资本引领创投机构投早投小投硬科技,支持国资基金大胆试错,发挥好财政资金的杠杆放大作用。同时,还将分类研究降低子基金返投认定和要求,对于种子和天使等初早期基金,探索取消返投时序进度、资金规模等要求;整体构建投资容错和尽职免责机制,实行差异化考核监督制度,区分基金属性,提升投资积极性。

在培育长期资本和耐心资本方面,《行动方案》支持金融资产投资公司开展直接股权投资试点业务,推动保险公司、资产管理机构等设立千亿级基金群,吸引“一带一路”沿线国家资本、中东主权财富基金、大学捐赠基金、家族办公室等通过外商直接投资(FDI)等形式投资深圳企业。并研究推进企业年金、养老金等长期资金按照商业化原则投资创业投资机构。在总体目标上,《行动方案》并提出到2026年,力争形成万亿级政府投资基金群、千亿级“20+8”产业基金群,百亿级天使母基金和种子基金群,备案的股权投资及创业投资基金超过1万家。

武汉发布百亿江城基金

近日,江城产业投资基金在武汉发布,据了解,江城基金首期规模120亿元,主要由存量股权资产和财政现金注入组成。按照《武汉市人民政府关于推进产业基金高质量发展加快现代化产业体系建设的实施意见》,从2024年起,武汉市级财政每年安排一定产业基金预算注入江城基金,力争通过3-5年,将规模做到500亿元,带动1000亿元产业集群,金融赋能超3000亿元,形成种子期、初创期、成长期、成熟期的全生命周期基金布局。此外,该基金将采取委托头部机构运营产业基金、与头部机构共同组建管理机构运营产业基金,遴选头部机构管理参投母子基金等方式,提高产业基金市场化运作水平。

据介绍,江城基金原则上通过出资设立母、子基金(包括私募股权投资基金、私募股权类FOF、创业投资基金、创投类FOF),以股权投资等方式开展投资;也可以根据武汉市委、市政府重大招商引资和战略性投资需要,开展直接投资。江城基金参与设立母子基金,出资比例上限原则上为母子基金规模的20%,在天使基金、种子基金、科技成果转化基金中的出资比例可达50%以上;直投项目出资上限为直投项目实缴资本的10%。产业基金参与设立母子基金和直投项目,出资额上限原则上为10亿元。特别重大项目经武汉产业基金管理委员会审定后,可不受上述出资比例和出资额限制。

在投资方向上,该基金将围绕“965”现代化产业体系,加大对新技术、新产业、新业态、新模式培育力度,聚焦光电子、新能源与智能网联汽车等五大优势产业和量子科技、通用人工智能等十三个领域未来产业,重点支持科技成果转化、产业创新发展、重大项目招商。其中特别提到,江城基金重点聚焦泛半导体产业领域,围绕链主企业及相关产业项目进行投资,打造武汉市泛半导体产业集群。

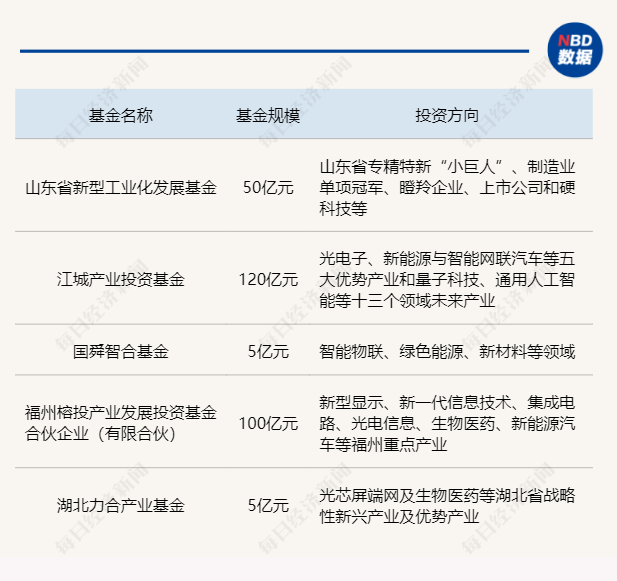

本周产业基金设立情况概览