相较整车企业,A股轮胎企业的业绩十分可观。

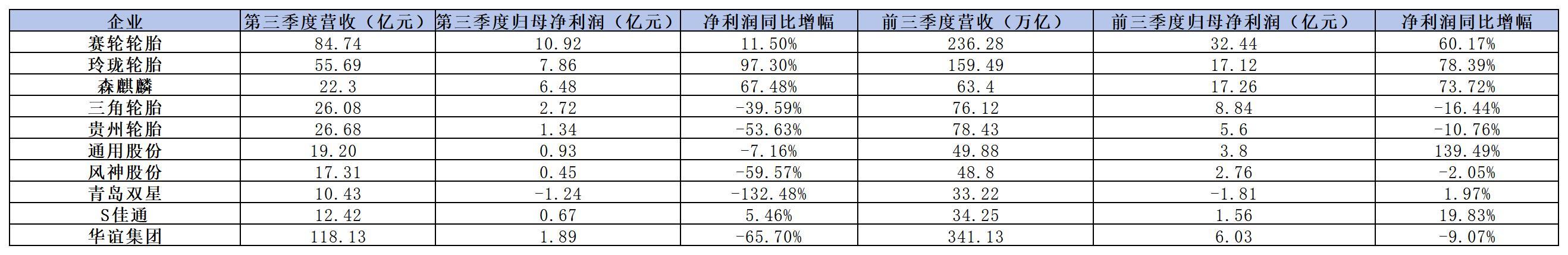

据《每日经济新闻》记者统计,在目前已公布的2024年第三季度财报的10家A股上市轮胎企业中,除青岛双星(000559.SZ)外,其余9家均实现盈利。其中,赛轮轮胎(601058.SH)、玲珑轮胎(601966.SH)、森麒麟(002984.SZ)的营收、净利均实现大涨。

对于轮胎企业业绩普遍向好,太平洋证券在相关研究报告中表示:“新能源汽车的高速增长将助力国内胎企成长。随着新能源汽车在成本上的优势越来越明显,以及全球新能源汽车市场的不断增强,为轮胎的配套和替换市场带来空间。”

但需要注意的是,随着市场竞争的加剧,轮胎行业也在加速“洗牌”。从财报数据上看,在今年第三季度实现盈利的9家胎企中,有5家企业的净利同比出现下滑,占比过半。其中,华谊集团(600623.SH)、风神股份(600469.SH)和贵州轮胎(000589.SZ)的净利降幅较大,分别达65.7%、59.57%和53.63%。

对于业绩上的分化,长江证券方面认为,近几年在海外市场的表现正成为轮胎企业能否取得高收入、高盈利水平的关键。

九成胎企盈利,产品“向上”成趋势

事实上,对于轮胎企业三季度的业绩增长,外界早有预期。今年上半年,赛轮轮胎、玲珑轮胎、森麒麟、贵州轮胎、三角轮胎(601163.SH)、风神股份、通用股份、S佳通等企业已实现营收、净利的双增长。

但据最新的财报数据,虽然9家胎企均呈现盈利状态,但趋势略有不同,行业整体出现分化。其中,赛轮轮胎、森麒麟和玲珑轮胎仍延续着上半年以来的高增长姿态。财报数据显示,今年第三季度,赛轮轮胎营业收入、归母净利润分别为84.74亿元和10.92亿元,均为历史同期最高水平。今年前三季度,赛轮轮胎实现营业收入236.28亿元,同比增长24.28%;实现归母净利润32.44亿元,同比增长60.17%。

“今年前三季度,公司全钢、半钢和非公路轮胎三类轮胎产品的产销量均创历史同期最高水平,轮胎产品总销量同比增长超过30%。同时,随着公司市场开拓及产品结构优化等措施落地,公司毛利率也保持在较高水平。”赛轮轮胎方面表示。

图片来源:每经记者 彭斐 摄(资料图)

玲珑轮胎也展现出较强的盈利增长性。据财报数据,玲珑轮胎第三季度营收为55.69亿元,同比增长5.22%;净利润为7.86亿元,同比增长97.30%。前三季度营收为159.49亿元,同比增长9.77%;净利润为17.12亿元,同比增长78.39%。

“第三季度净利润增长主要系本报告期销量增加及收到美国反倾销退税所致。”玲珑轮胎方面表示。

相较之下,华谊集团、三角轮胎(601163.SH)、贵州轮胎、风神股份等企业,在今年第三季度都出现了明显的利润下滑。根据财报,贵州轮胎第三季度净利润1.34亿元,同比下滑53.63%。贵州轮胎表示,主要原因为天然橡胶、合成胶等主要原材料价格大幅上涨,成本上升,盈利能力下降。

而三角轮胎方面,该公司第三季度实现营收26.08亿元,同比下降2.49%;归母净利润2.72亿元,同比下降39.59%;今年前三个季度,三角轮胎营收约76.12亿元,同比减少3.28%;归属于上市公司股东的净利润约8.84亿元,同比减少16.44%。三角轮胎也表示,主要原因是由于原材料价格上涨、成本上升影响。

对此,国海证券方面认为:“随着低端市场的逐渐饱和,国产轮胎品牌向高端市场的转型已成为不可逆转的趋势。这一转型不仅考验着企业在产品力、渠道覆盖和品牌知名度等方面的综合实力,同时也意味着更高的行业壁垒和更丰厚的潜在回报。未来,高端化的胜者将成为资本市场更受关注者,进而带来市盈率的向上抬升。”

全球化布局能力是“胜负”关键

除产品向上外,在业务层面的“向外”能力,也成为国产轮胎企业业绩表现的“胜负手”。

长江证券统计数据显示,2012年~2023年,国内轮胎板块上市公司海外业务收入从259.6亿元提升至556.7亿元,平均复合增速达7.2%,显著高于全球轮胎整体需求复合增速。期间,轮胎企业的海外收入占比从44.8%提升至59.5%。

图片来源:每经记者 彭斐 摄(资料图)

另从盈利能力来看,2019年后,轮胎板块中海外市场毛利率明显高于国内市场毛利率。如2023年,轮胎上市公司海外毛利率平均约为25.2%,国内市场毛利率则为14.8%。这意味着,在海外市场的表现成为国产轮胎企业能否取得高营收、高利润的关键。

以赛轮轮胎为例,今年上半年,赛轮轮胎推进了柬埔寨、墨西哥、印度尼西亚等轮胎生产项目建设。从上半年销量情况来看,其产品在国内及国外的销量同比增长均超过30%。值得一提的是,赛轮轮胎还是首家涉足北美轮胎产能的中国轮胎企业,而墨西哥正是近两年北美市场高价值轮胎的主要进口来源地。

此外,玲珑轮胎、森麒麟也在非东南亚地区积极布局海外产能。如,玲珑轮胎在欧洲的塞尔维亚建设轮胎产能,增加了产能和出口渠道;森麒麟不仅在欧洲布局轮胎产能,还在非洲建立了首个中国轮胎生产基地等。

公开数据显示,近年来米其林、固特异等轮胎巨头的市场份额下降显著,从2003年55.7%下降至2023年的不足40%。而中国轮胎近年来凭借性价比优势实现全球份额由2000年的3.1%提升至2023年的15.3%。美国《商业轮胎》全球前75强轮胎企业排行榜中,中国轮胎企业上榜数量达37家,市场份额达20.79%。

“长期来看,随着我国汽车产业竞争力的不断提升,未来我国轮胎企业在全球轮胎产业中的市场份额有望不断提升,从而推动我国轮胎产业保持较快增速发展。”中原证券分析师顾敏豪表示。