截至11月4日,A股动力电池厂商均已披露2024年三季报。据Wind数据统计,在A股动力电池板块30家上市公司中,有11家企业前三季度营业收入实现同比增长,27家企业归母净利润为正,6家企业归母净利润实现了同比增长。

不过,《每日经济新闻》记者梳理发现,各企业分化也十分显著,多家动力电池企业的业绩增速放缓,整个锂电池产业链业绩也出现分化。不同于动力电池头部企业的表现,部分上游锂矿和锂电原材料企业净利润同比下降,部分企业甚至出现业绩亏损。

一位锂电原材料上市公司内部人士告诉记者,近年来市场竞争激烈,行业产品的销售价格进一步下调,利润空间受到挤压,出海是目前多数产业链企业的布局重点。

宁德时代领跑,“腰部”企业业绩分化

根据中国汽车动力电池产业创新联盟数据,今年1~9月,我国动力及其他电池累计产量为734.4GWh,累计同比增长37.3%。具体来看,1~9月,国内动力电池企业装车量前5名分别为宁德时代、比亚迪、中创新航、国轩高科和亿纬锂能。

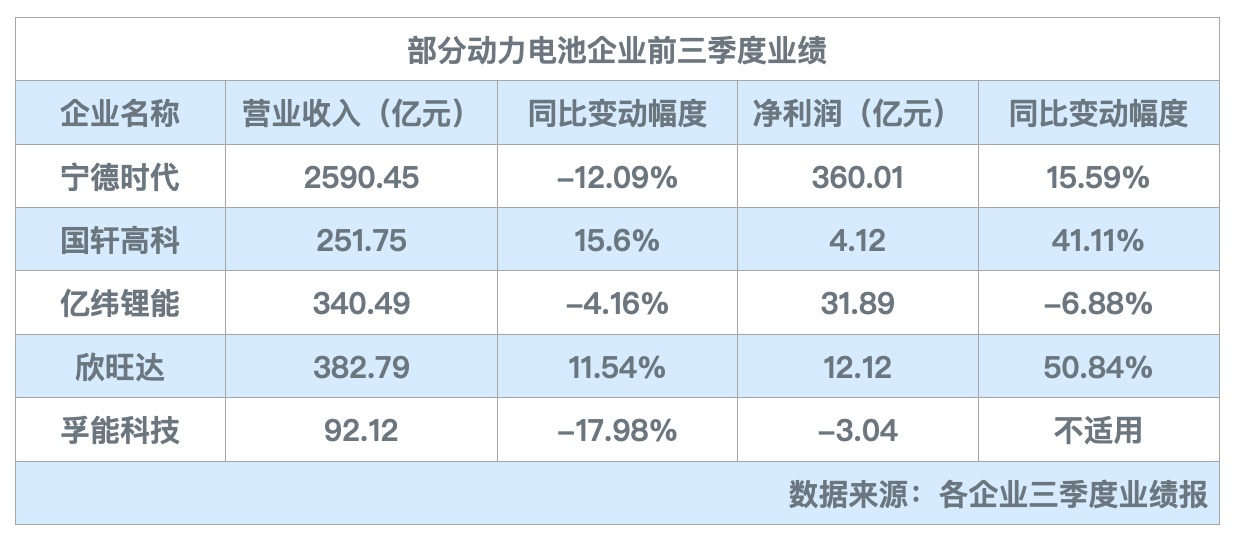

从头部动力电池企业的业绩表现看,2024年前三季度,整体以增长为主要趋势,宁德时代、国轩高科、欣旺达净利润实现增长。其中,宁德时代的营收和净利润领跑。

“腰部”动力电池企业业绩出现分化,对比国轩高科与欣旺达,亿纬锂能、孚能科技业绩稍显逊色。其中,亿纬锂能营业收入、净利润均同比下降;孚能科技净利润仍处在亏损区间。

值得关注的是,前9个月多家动力电池企业加快新品研发进程同时,也加大国内外储能市场的布局。

例如,亿纬锂能方面,虽然前三季度净利润同比下滑,但储能业务实现较快增长。业绩数据显示,前三季度亿纬锂能储能电池出货量为35.73GWh,同比增长115.57%。根据InfoLink数据,2024年上半年,亿纬锂能的储能电芯出货量全球排名第二。

惠誉评级亚太区企业评级董事杨菁向记者表示,2024年上半年,中国电池制造商在储能板块及海外市场的盈利能力普遍更高,这成为利润增长的主要驱动因素。惠誉认为,海外市场对具有高利润率的储能需求热潮可能会持续至2025年。

锂矿、锂电原材料企业承压

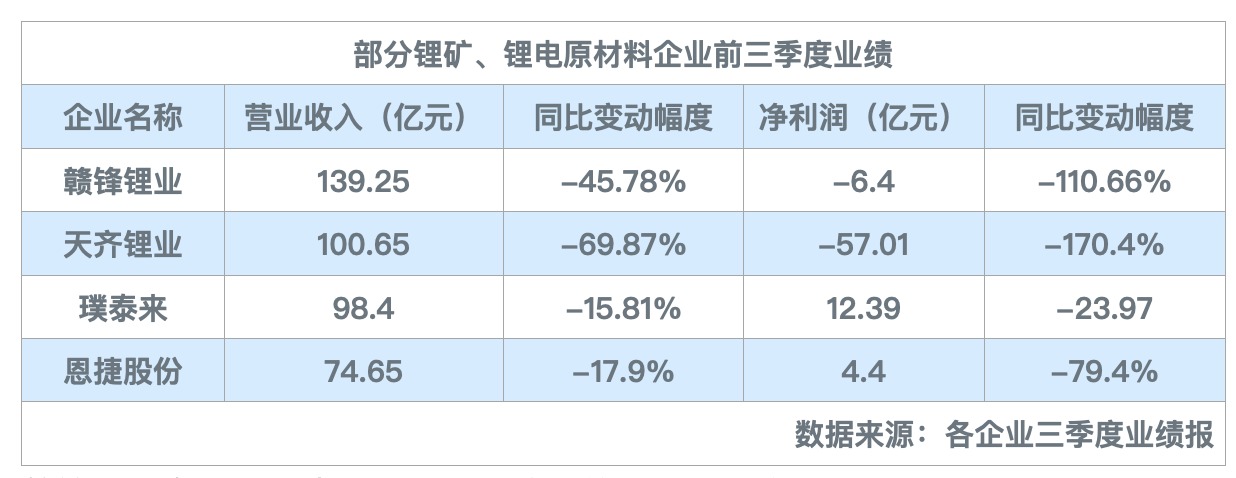

然而,纵观整个锂电产业链,上游企业的业绩表现则略显“寒意”。以“锂矿双雄”赣锋锂业、天齐锂业为代表,两家企业前三季度净利润均表现为亏损。

赣锋锂业在业绩报中表示,营业收入的同比下滑主要是受锂行业周期下行影响,锂盐及锂电池产品销售价格下跌所致。天齐锂业对业绩下行的表述也与之类似,认为报告期内公司主要锂产品的销售均价较上年同期大幅下降,以及主要锂产品的销售均价及毛利较上年同期大幅下降。

锂电原材料代表性企业业绩情况也类似,璞泰来、恩捷股份业绩表现欠佳。这与前述锂电原材料上市公司内部人士的表述大致相同。谈到前三季度锂电产业链上游的整体表现,一位从业人员也向记者坦言,各家净利润表现较为一般。

Mysteel分析师郑晓强告诉记者,目前磷酸铁锂市场报价稳定,但企业间低价博弈竞争激烈,近期碳酸锂价格震荡运行,预计短期内锂盐价格持续震荡运行。

赣锋锂业在日前答投资者问时也表示,中长期的锂行业需求仍较为乐观,但另一方面,随着锂价持续下行,行业供给产能逐渐出清,因此在当前锂价背景下,预计明年锂资源的供给增速会维持在较低水平。

不过,在此背景之下,对于锂电池制造企业来说,利润率或得到改善。杨菁告诉记者,截至2024年9月末,磷酸锂价格较上季度下降17%,至7.6万元/吨,且10月进一步下降。尽管动力电池电芯的价格同比下降约30%,但环比稳定在0.35~0.45元/Wh。价格企稳或有助于电池制造商在2024年第三季度提高利润率,因为磷酸锂价格下降使得正极材料的成本进一步下降。